京都に住み始めてもうすぐ1年,そろそろ住民税の支払いが始まります.

でも,ふと疑問が...

住民税ってどうやって計算されて決まるの?

会社員時代は,勝手に給与から引かれていたので,さほど気にしたことがありませんでした.でも,今は自分で支払わなければいけません.

そこで,今回は,住民税の金額がいくらかを計算する方法について調べたので紹介します.

私のような個人事業主の人や,会社員の人が参考になるように書きました.読んでみてください.

住民税とは

都道府県が徴収する都道府県民税と,市町村が徴収する市町村民税を合わせて,住民税と呼びます.

- 都道府県民税

- 市町村税

住民税は,1月1日に居住しているところ(住民票住所)で課税されます.そのため,1月2日に他の市町村に引っ越しした場合も,1月1日に居住していた市町村に住民税を納付する必要があります.

例えば,1月1日時点で,広島市に住んでいて,1月2日以降に京都市に引っ越した場合,広島市に住民税を納付することになります.京都市に納税する必要はありません.

ちなみに,徴収は,都道府県と市町村で分けて徴収するのではなく,市町村が一括で徴収します.

また,住民税は,前年分に対して納付する必要があります.

例えば,2019年に支払う住民税額は,2018年の所得などに基づいて決まります.2018年の確定申告を基に,住民税額が決まり,2019年6月に住民税の納付書が送られてきます.

会社員の場合は,給与から天引きになります.

会社員1年目の人は,住民税の天引きがなく,2年目の6月から天引きが始まります.なので,人によっては,1年目よりも手取りが少なくなってしまう人もいます.

住民税の計算方法

納付する住民税は,前年の1月から12月までの所得の応じて計算される所得割と,定められた額で一律に課される均等割を合算した金額になります.

住民税 = 所得割 + 均等割 ー 税額控除

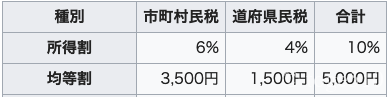

所得割,均等割それぞれの税率は,以下(標準税率)のようになっています.

基本的に,住民税はどの市町村に住んでいても同じ金額になります.なぜなら,どの市町村も上表の標準税率を使用して計算するためです.

ただし,一部市町村では,標準税率以外の税率を使用する場合があります.自分が住んでいる市町村の税率を調べてみましょう.

では,所得割と均等割,住民税(市町村民税+道府県民税)を求めてみましょう.

所得割

所得割は,所得に応じて課されるので,以下のように計算されます.

所得割 = 課税される金額 x 10%

課税される金額

ここで,課税される金額とは,以下の式で表されます.

課税される金額 = 所得金額 ー 所得控除額

所得金額

所得金額とは以下のように計算されます.

- 事業所得の場合(個人事業主など)

所得金額 = 収入金額 ー 必要経費 - 給与所得の場合(会社員など)

所得金額 = 収入金額 ー 給与所得控除

所得金額の計算は所得の種類によって異なります.詳しくは以下リンクを参考にしてください.給与所得控除の説明もあります.

所得控除額

所得控除額とは,基礎控除33万円(一律),社会保険料,医療費控除などのことです.

均等割

均等割は,所得関係なく一律に課されるので,

住民税(均等割)= 市民村民税3,500円 + 道府県民税1,500円 = 5,000円

となります.

税額控除

税額控除については,説明が長くなってしまうので,ここでは簡単に紹介します.

税額控除は,(課税される金額 x 10%)から一定金額を差し引くことです.

以下のような控除が差し引かれます.

- 調整控除・・・全員が対象になる控除です.

所得税と住民税の人的控除額(基礎控除,扶養控除,配偶者控除など)には差があり,住民税の方が控除額が少ない傾向にあります.この差額分の住民税の負担を軽減するための控除のこと

よくわからないと思うので詳しくはこちらを参考にしてください.>>住民税の調整控除とは?控除額の計算の方法とは?

よくわからないと思うので詳しくはこちらを参考にしてください.>>住民税の調整控除とは?控除額の計算の方法とは? - 配当控除・・・配当がある場合

- 住宅借入金等特別税額控除・・・住宅ローンがある人.

- 寄附金税額控除・・・寄付をした人.

- その他.

したがって,住民税は,

住民税 = 所得割 + 均等割 ー 税額控除

= (課税される金額 x 10%)+ 5,000円 ー 税額控除

住民税の計算例

京都で会社員を例に計算してみましょう.

- 給与:300万円

- 社会保険料等の金額:20万円

では,住民税を求めてみましょう.

所得割

京都の住民税の所得割の税率は,標準税率とは市民税と府民税の割合が異なります.でも,合計10%なので納付する所得割金額は同じです.

会社の給与が300万円なので,所得金額は

所得金額 = 300万円 ー 給与所得控除額

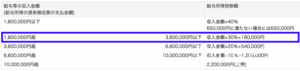

となります.給与所得控除は以下表から計算できます.

給与が300万円なので,給与所得金額は,

給与所得金額 = 300万円 x 30% + 180,000円 = 108万円

よって,所得金額は,

所得金額 = 300万円 ー 給与所得控除額

= 300万円 ー 108万円 = 192万円

となります.

では,次に課税される金額を求めていきます.

所得控除額は,ここでは基礎控除33万円と,社会保険料20万円なので,53万円です.

よって,課税される金額は,

課税される金額 = 所得金額 ー 所得控除額

= 192万円 ー 55万円 = 139万円

となります.

したがって,所得割は,

所得割 = 課税される金額:139万円 x 10%

= 13万9,000円

となります.

均等割

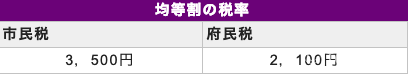

京都は均等割の税率は,「豊かな森を育てる府民税」として600円加算されているため標準税率よりも少し高いです.

均等割 = 3,500円 + 2,100円 = 5,600円

税額控除

この場合,税額控除は,調整控除です.課税される金額が200万円以下なので,

調整控除額 = (所得税の基礎控除額38万円 ー 住民税の基礎控除学33万円)x 5%

= 5万円 x 5% = 2,500円

計算方法がわからないと思うので,以下ページを参考にしてください.

したがって,納付する住民税額は,

住民税 = 所得割 + 均等割

= 13万9,000円 + 5,600円 ー 2,500円 = 14万2,100円

自動で計算したいなら,以下のような計算してくれるサイトもあります.

住民税の計算のまとめ

- 住民税は市町村によって異ならず,どこでも同じくらい.

- 住民税 = 所得割 + 均等割 – 税制控除

調べてみると,今まで知らなかった税金のことがわかって勉強になります.

確定申告の還付金や追徴金はいくらか?所得税はいくらか?がわかる計算方法について紹介している記事です.良ければこちらもどうぞ.

[…] 住民税の計算方法を紹介! […]